移动通信设备制造商爱立信周一表示,将以62亿美元收购云通信公司Vonage,据悉,此收购协议已获Vonage董事会一致通过。

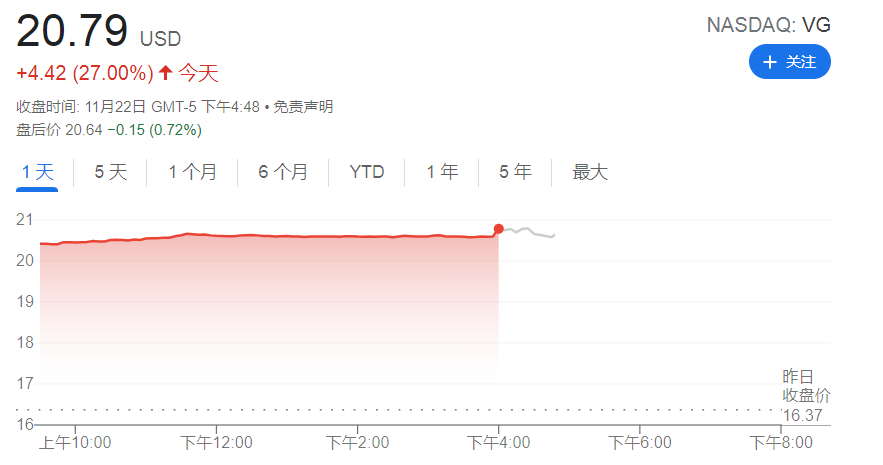

据悉,爱立信将以每股21美元买下Vonage,这个价格和Vonage在那斯达克(Nasdaq)挂牌的股票19日收盘价相比,溢价28%。这笔交易是这家瑞典公司多年来最大的一笔交易,也是爱立信继2020年以11亿美元收购美国无线网络公司Cradlepoint之后的又一笔交易。

爱立信总裁兼首席执行官B rje Ekholm说,这是爱立信开始跻身更多企业业务战略的一部分。

这为建立企业业务奠定了基础,收购Vonage是实现这一战略优先事项的下一步。Vonage为我们提供了一个平台,帮助我们的客户将对网络的投资货币化,使开发商和企业受益。

这项交易建立在全球范围内扩展无线企业的意图之上,为现有客户提供到2030年价值7000亿美元的市场的更大份额。

爱立信是全球最大电信设备公司之一,与包括芬兰的诺基亚(Nokia)在5G网络等领域竞争。收购Vonage之后,爱立信将得益于其通信API,使其能够利用世界各地的开发者网络,建立基于4G和5G技术的应用。

Vonage的首席执行官Rory Read同样表示,这是一笔好得不能再好的交易,他认为与世界领先公司的联手也将最终对其公司有利:

我们相信加入爱立信符合我们股东的最佳利益,也证明了Vonage在商业云通信领域的领导地位、我们的创新产品组合和杰出的团队。

Vonage是一家成立于2001年基于云的通信的全球供应商,在增长和利润率方面有着良好的记录。在截至2021年9月30日的12个月期间,销售额为14亿美元,同期,Vonage实现了调整后的EBITDA利润率为14%,现金流为1.09亿美元。

其中,基于云的Vonage通信平台(VCP)为全球超过12万名客户和超过100万名注册开发者提供服务。VCP内的API(应用编程接口)平台允许开发者将高质量的通信(包括消息、语音和视频)嵌入到应用和产品中,而无需后端基础设施或接口。Vonage还提供统一通信即服务(UCaaS)和联络中心即服务(CCaaS)解决方案,作为Vonage通信平台的一部分。

VCP约占Vonage目前收入的80%,并在截至2020年的三年期间实现了超过20%的收入增长,调整后的EBITDA利润率从2018年的-19%转为截至2021年9月30日的12个月期间的收支平衡。Vonage的管理团队预计VCP在未来几年的年增长率将超过20%。

Vonage总部位于新泽西,在北美、欧洲和亚洲拥有2000名客户。过去3年来每年成长约20%。

根据Crunchbase的数据,Vonage于2001年推出了VoIP产品,并在2006年上市前筹集了近6亿美元。它在2018年以3.5亿美元收购了云联络中心初创公司NewVoiceMedia。

此次交易需要得到Vonage董事会和各种监管机构的批准,爱立信预计其将在明年上半年完成。

爱立信表示,Vonage将以该公司全资拥有的附属公司身份,继续以原来的名称营运。

受此消息影响,Vonage今日收涨27%,今年迄今以来累计上涨65%。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“物联之家 - 物联观察新视角,国内领先科技门户”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:物联之家 - 物联观察新视角,国内领先科技门户