风口浪尖上的极兔物流春风得意,在4月7日完成了一笔18亿美元的融资,投后估值78亿美元。这轮投资由博裕资本领投,红杉高瓴跟投。

极兔宣布融资的第二天,在行业的另一端,顺丰控股(SZ:002352)的董事长王卫在股东大会上道歉了:跟股东做一个道歉,因为我认为第一个季度真的没有经营好。

道歉的原因是顺丰2021年难看的一季报。其预计一季度将出现9-11亿元的净亏损,而去年的同一时期尽管疫情来袭,顺丰还盈利了9.07亿元。

比王卫更加焦头烂额的,是桐庐帮的大佬们。

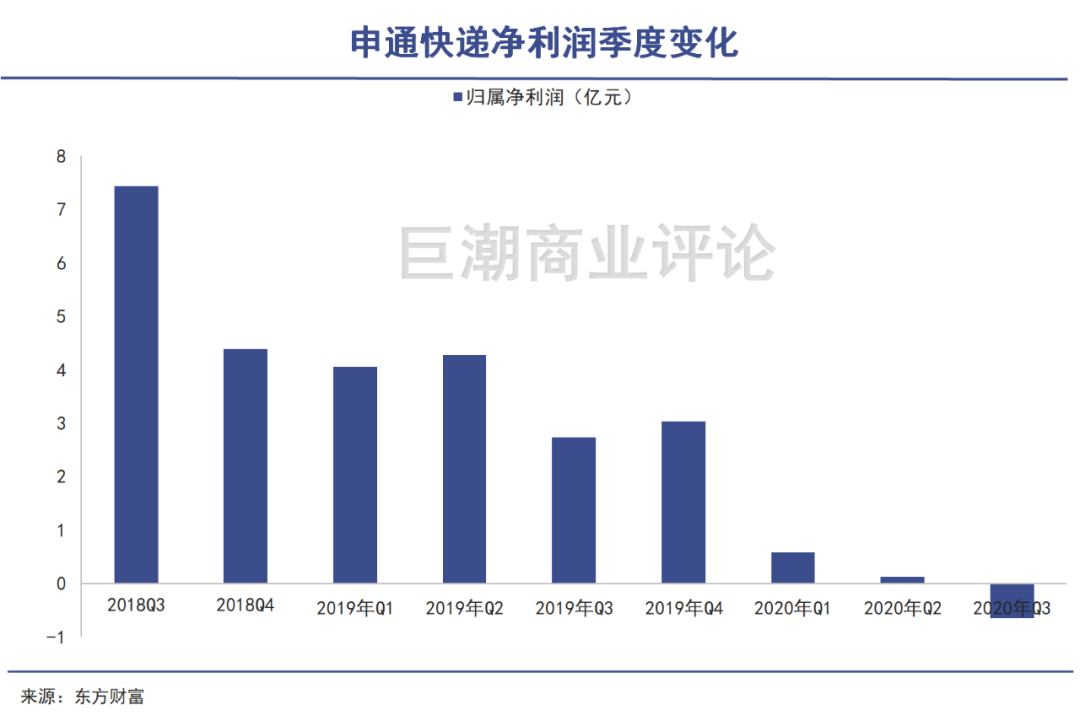

申通快递2020年前三个季度营业收入下滑5.73%,扣非净利润负增长131.04%,三季度净利润环比暴跌了631.59%,在此之前的2019全年,其扣非净利润已经下滑两成,其股价自2019年7月底以来已经暴跌70%;

申通快递股价表现(2015年12月至今)

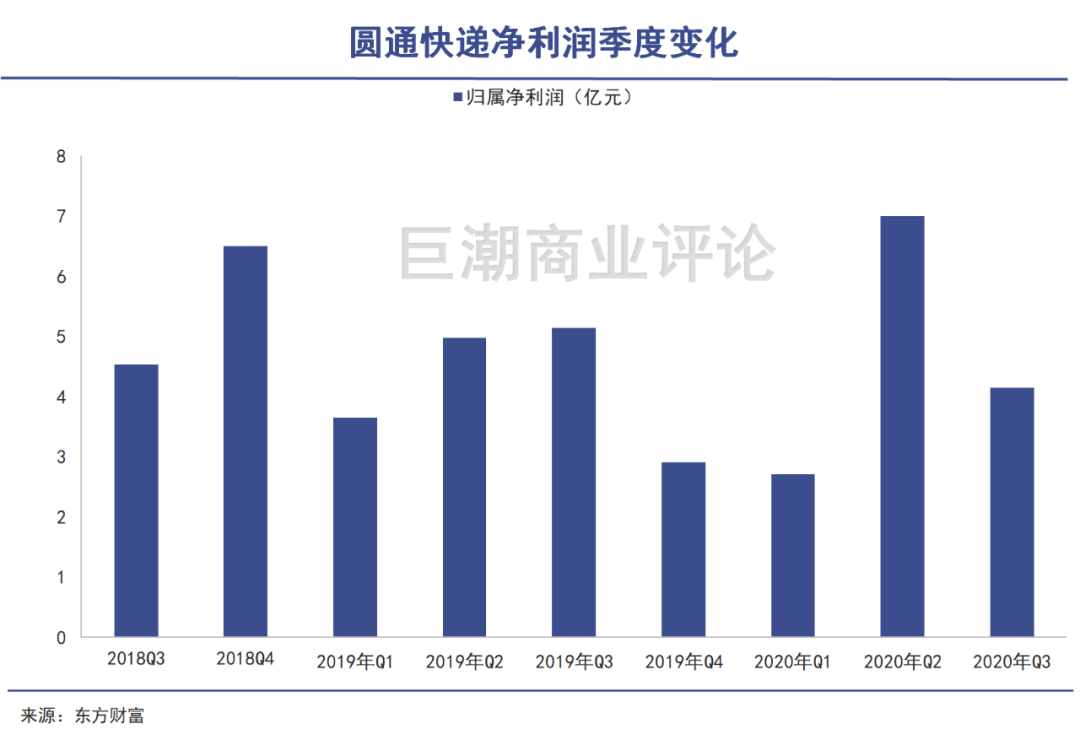

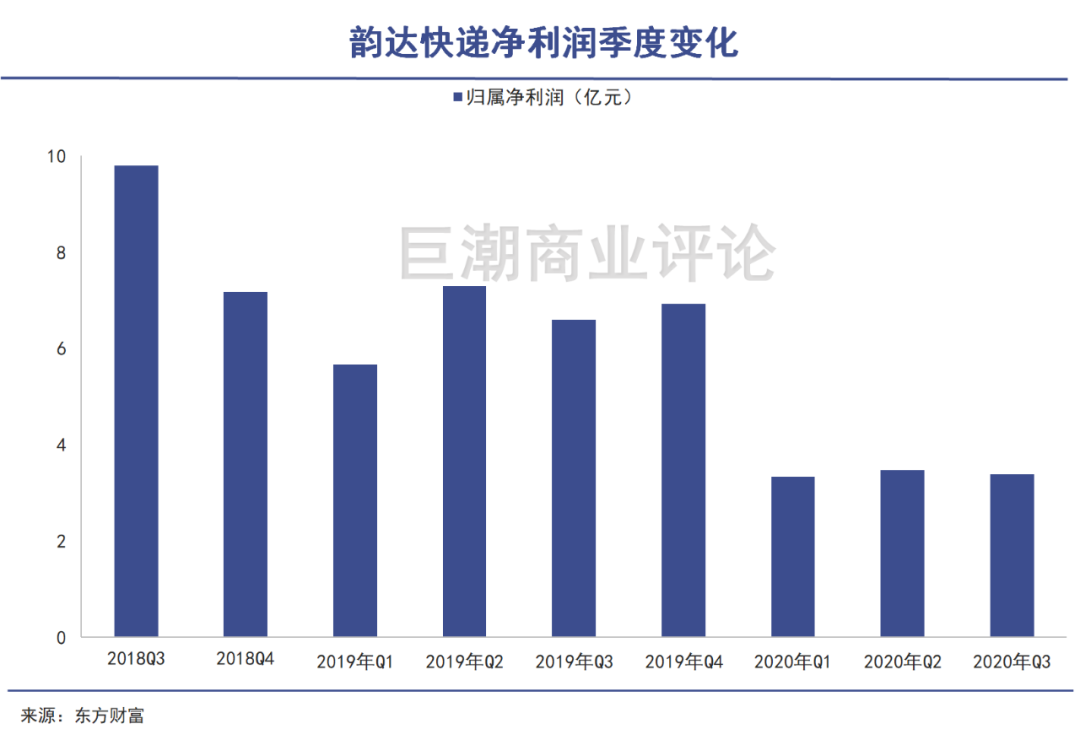

圆通速递(SH:600233)的情况也非常差。自2016年借壳上市之后股价下跌70%,各项经营数据衰退。韵达股份表现稍好,但扣非净利润同样连续三个季度大幅度衰退,2019年以来股价累计跌幅接近55%。

行业表现最好的中通快递(NYSE:ZTO),主要的盈利指标也在齐齐恶化——毛利润、净利润从2020年下半年开始负增长,毛利率、净利率从2019年底开始不断下滑。

几乎所有的快递公司都开始陷入困境之中。当极兔成为资本的宠儿,市场却把几十年来做着同样事情、吃尽了中国电商发展红利的四通一达们无情抛弃。

或者说,是四通一达们已经没有办法证明自己还能继续像以前一样,持续为股东创造价值出来——在竞争者的价格战冲击之下,他们毫无还手之力。就连行业的旗帜顺丰,也开始在这场快递物流的乱世中飘摇。

韵达快递股价表现(2016年4月至今)

阿里、京东、拼多多。电商格局从一超多强变成了多强混战,再也没有一个主导的力量能够左右行业的大变局,整个快递行业变成了熔炉般的炼狱。

01

消失的利润

运费下滑一定不是因为电商行业的规模萎缩了。

普通消费者寄送快递的价格仍然正常。真正影响快递公司业绩的,是电商体系带来的揽件价格,这与零散个人发货的规模截然不同。

根据最近爆出来的消息,在电商快递的发货重镇义乌,物流公司的快件价格已经跌至“8毛钱发全国”的夸张程度。实际上从2013年开始,快递运费就逐年下降。

首先可以肯定的是,运费下滑一定不是因为电商行业的规模萎缩了。从2013年到2020年,中国电商零售总额从10万亿元快速上涨至43.8万亿元,翻了四倍。

2018年至今,电商零售的总量大盘子上涨了大约50%,但对于四通一达来说,情况却并非水涨船高那样简单。

这一年被称之为下沉市场的元年,电商格局开始生变。以京东为代表的城市电商消费,则出现了明显的波动:2018年业绩大幅度下滑,股价全年下跌;

而拼多多的收入规模,则是从2017年的17.44亿元蹿升至131.20亿元,同比增长652.26%,毛利润从10.21亿元上涨到102.15亿元,正式开始了在下沉市场的狂飙突进。

早期,拼多多仍需借助四通一达的物流渠道,与之相对应的就是几家快递公司节节攀升的单量。几年之间,中通、韵达先后达成了全年100亿单的业务量。

这一时期的顺丰问题重重,业务量上不去是很严峻的问题,连续多年在几大快递公司中位列倒数第一,收入增速也连年低于行业平均水平,保单价的顺丰在营收规模上仍然保持领先,但企业的“活力”——也就是成长性却有所丧失。

2018年,顺丰扣非净利润45.56亿元,同比2017年负增长5.92%,毛利率、净利率、净资产收益率全面下滑,这一年也是顺丰历史上股价表现最难看的一年:全年下跌,股价累计跌幅50%左右。

2019年,无可奈何的顺丰再次做起了电商件,低价抢收。虽然此前多次试水并且效果并不尽如人意,但此举对于提振业绩和获得市场认可都有作用。再加上这一年对DHL的收购,其业绩、市值都出现了明显的回升。

但四通一达们的噩梦,却从2019年开始了。这一年,圆通在收入增长13.42%的情况下,扣非净利润下滑16.43%;申通快递收入增长35.71%,扣非净利润下滑21.96%,掉队的态势清晰显现出来。

申通快递净利润季度变化

圆通快递净利润季度变化

2020年,极兔正式进军中国市场,依托于拼多多的电商业务和OPPO提供的网点快速进军市场快速扩张。尤其是对下沉市场的覆盖,严重冲击了此前行业微妙的平衡状态。

从这一年开始,不仅是申通圆通,行业内的“优等生”中通快递、增速最快的韵达业绩也纷纷下挫。

其中韵达股份前三季度扣非净利润下滑了52.14%,中通快递全年净利润同比去年少了24.00%,只剩下顺丰控股,仍然在2020年年报中展示出漂亮的业绩数据:收入增长37.25%,扣非净利润61.32亿元,同比增长45.74%。

韵达快递净利润季度变化

到了2021年的一季度,情况进一步恶化,终于顺丰也交出了巨亏的成绩单,成为了整个快递行业最新、最惊爆眼球的坏消息。

02

高门槛厮杀

极兔是这个全新市场格局中最无法令人忽视的力量。

电商的竞争变得焦灼,快递的江湖随之变得令人窒息。阿里、京东稳固的二元局面变成“猫拼狗”之后,下游快递行业的一切市场格局随之变化。

极兔是这个全新市场格局中最无法令人忽视的力量。这家发源于东南亚的快递公司,自进入中国市场以来至今,日单量已经超过了2000万,创下了行业增速的新纪录,给了行业内的老玩家当头一棒。

这个速度究竟有多快?从0到2000万,极兔只用了不到一年时间,而此前“通达系”、顺丰们做到这个数字,均用了十几年的时间。

而极兔抢夺市场的办法,仍然是价格战。

众所周知,菜鸟系一向以货源优势,打压快递的定价权,因此可以将快递费做到很低的程度。菜鸟的策略目的明确,就是以低物流费用提升消费者在淘宝、天猫上的购物体验。

但是极兔入局之后,将价格压缩到了极致,并借此快速抢占市场。

以跨省快递单价计算,极兔快递价格普遍比通达系最低价还要低2元左右。因为极兔的“搅局”,今年3月,义乌收件的最低价格再次被打穿到1元以下。

某投资人表示,今年1月顺丰快递的单件派件价格下滑了12%,但是其他的快递公司下滑的更多可能在20%左右,行业的竞争正在加剧。

极兔之所以能够敢于掀起价格战,背后离不开资本的护航。极兔快递背靠段永平的“步步高系”,此前依靠OPPO手机配送业务在东南亚迅速崛起,是东南亚市场单量第二、印尼快递行业单日票量第一的公司。

进入中国市场后,“步步高系”的资金、门店资源支持也帮助其快速崛起。“步步高系”的电商拼多多,则为其提供了充足的快递单量。据统计,拼多多平台有接近两成的单量交由极兔配送,约占极兔全部单量的90%。

极兔快速杀出重围,看似行业门槛低,实则是电商格局变化所推动的高门槛的厮杀。

任何进入快递行业的资本,想撑要起一张全国网络,首先就得投入无穷尽的烧钱游戏里。

上一场快递大战中,桐庐首富”朱宝良接手国通快递烧光了40亿,快捷快递、全峰也烧了10多亿,但最终纷纷退出历史舞台;安能快递不得不断臂求生,天天快递则基本游走在生死边缘,不断传出卖身消息,另外一家进军快递的公司德邦物流,市值已跌至百亿左右。

如今,新一轮的快递大战已然打响,而日单量已经超过了2000万的极兔,竞争力与国通、全峰相比完全不能同日而语。

2020年末国内快递公司日均业务量

在激烈的价格战中,谁的家底和钱袋子更厚,谁就在市场上更占主动。而背靠“步步高系”的极兔,显然处于有利一方。

4月最新一轮融资,极兔的估值已经达到78亿美元,在头部快递企业中仅次于顺丰和中通的市值。

极兔还提出了到2021年底单量冲破4000万票/日的激进目标,要用最短的时间成为位列中通、韵达之后的“中国加盟制快递第三”。如果这一目标得以实现,那么整个快递江湖的格局将会重新书写。

03

何时“大一统”?

如果这些企业提供的都是同质化产品,那竞争的手段就几乎只剩下了价格战。

快递物流的从业者、投资者们总喜欢把美国联邦快递、UPS占据行业巨大空间的例子拿出来对比。

并且就像大多数人都能明白的那样,物流是一个没有天花板的行业,市场空间随着经济的发展不断扩张,而快递又是连接商家与消费者的物流末梢神经。

全中国如此庞大的网络零售规模被几家企业所占据,顺丰、京东、极兔和通达系,本可以充分受益这个巨大的增量市场。

按道理来说,这是一个有着巨大空间的市场,容得下多家企业共同成长。即便是在过去几年各种盈利指标不断下滑的同时,仍然可以看到通达系、顺丰等企业的总收入规模是在扩大的。

根据最新的2019年数据,快递行业年总收入达到了7497.8亿元。可是从市值的角度看,经过了动辄50%以上的大跌之后,几家快递公司的数字都已经非常难看:圆通速递330亿元、申通138亿元、韵达375亿元、中通快递约1600亿元、顺丰约3000亿元(包括了一部分供应链物流业务部分)、极兔约500亿元,京东物流估值约2500亿元,百世汇通按照圆通速递的市值计算330亿元的话,虚数累计不到9000亿元,基本与2020年全行业收入规模相当。

市值本是企业未来利润的总和。按照这个数字来判断,市场对于快递行业的判断已经非常悲观,基本上未来很多年都要赔本赚吆喝。

圆通快递股价表现(2015年12月至今)

市场出现如此悲观的局面,与N强竞争之下,对企业利润的冲击影响非常之大。根据产业经济学的解释,当行业内竞争格局是一超多强,或者一两家巨头掌控大多数市场空间的时候,头部企业的盈利能力会相当强劲;

但是如果行业出现了一种三家或多家大企业势均力敌、互不相让的情况的话,那么竞争就将会变得异常激烈,“N强”的盈利都将受到严重影响。

如果这些企业提供的都是同质化产品,那竞争的手段就几乎只剩下了价格战。

极兔入局之前,快递行业已经处在通达系+邮政等几家企业势均力敌,原本应该处于相对稳定的寡占型市场中。

并且,阿里通过不同路径先后扶持、入股了百世汇通、申通、圆通和韵达,几家企业成了“菜鸟系”,形成了理论上的“价格联盟”。再加上定位高端、相对独立的顺丰和京东物流,行业价格本应不会被大规模压制。

然而现实的情况是,即便在没有极兔出现的情况下,快递价格也是在不断下跌。

对于商家、消费者来说,快递原本是同质化非常严重的产品,即便多家企业共同布局,也很难形成不同的使用体验。可以预见的是,除非出现进一步、大规模的行业整合,否则,价格仍将是快递公司们唯一拿得出手的差异化竞争手段。

写在最后

据公开信息报道,义乌邮政管理局分别在3月10日、3月19日、3月23日及4月1日多次知会百世快递和极兔速递,告诫它们不得用远低于成本价格进行倾销,然而两家公司的整改还是没有达到要求,最终部分分拨中心被勒令停业整顿。

12日,拼多多官方宣布处罚极兔物流,提高其业务合作保证金,并澄清自己“与极兔之间没有投资等特殊关系。”

监管的姗姗来迟,一定程度上助涨了行业严重的内卷化竞争。一些消费者可能会认为快递价格越低越好,但当“低价”成为一种短期排除异己、长期独霸市场的手段,整个行业的竞争就变味了。

本文经巨潮商业评论授权转载。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“物联之家 - 物联观察新视角,国内领先科技门户”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:物联之家 - 物联观察新视角,国内领先科技门户