2020开年至今,半导体项目在全国“遍地开花”,不仅一线城市跑在半导体建设赛道前列,非一线城市也积极拥抱半导体产业、甚至发展出可比肩一线城市的产业特色。

提起四大一线城市北上广深,有寒武纪、中芯国际、海思半导体、粤芯等一批响当当的名字。

把目光投向排在北上广深身后的非一线城市,长鑫存储、长江存储、武汉新芯、西安微电子等同样“能打”。

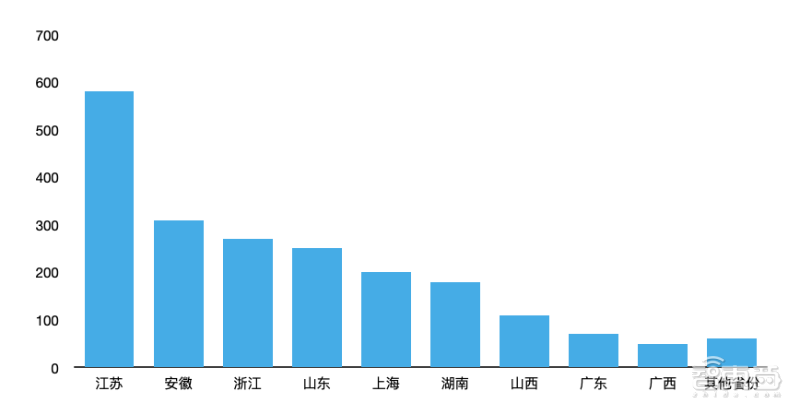

不仅如此,非一线城市在吸引半导体落地上十分“生猛”。市场研究机构CB Insights中国追溯了2020上半年中国半导体签约项目,并按照签约金额对省市进行排名。结果显示,江苏省、安徽省、浙江省、山东省排名前四,上海位列第五。

这些非一线省市巨大的资金投入背后,是全国各地建设半导体产业的决心与毅力。

2020注定是不平凡之年,先是新冠疫情打乱大多数行业的阵脚,后有美国对中国一再加码的贸易制裁。灰色背景之下,全国一盘棋的半导体建设布局,让人感到欣慰。

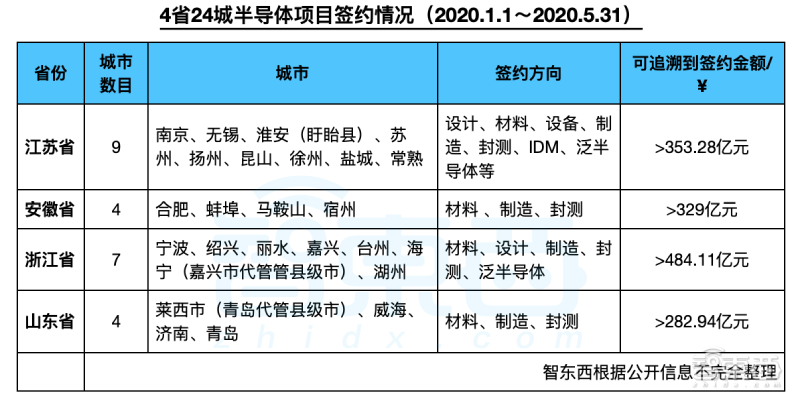

智东西不完全整理了2020上半年签约24个非一线城市超20个半导体项目,并重点分析排名前四的江苏、安徽、浙江、山东4个省份,致力于呈现出一个全面、完整的中国半导体建设赛道。

▲2020上半年中国各省市半导体项目签约金额排名(图源:CB Insights)

一、多个非一线城市推进百亿半导体项目签约落地

2020上半年,全国各地半导体项目呈现出“雨后春笋”般的态势。

据CB Insights中国统计,2020年上半年可完全追溯到半导体项目的投资金额为2021亿元人民币,其中,前五名的江苏、安徽、浙江、山东、上海签约金额合计达到约1600亿元,占据总投资额的80%。

而据高工产业研究院(GGII)统计,按照2019上半年项目签约金额排名,排名前五的省市分别为重庆、浙江、广东、四川、江苏。

翻开2020上半年各个省市半导体签约项目,不难理解江苏、安徽、浙江、山东能够跻身前五的原因。

这四个省份均有城市落户投资金额过百亿人民币的半导体项目。据CB Insights中国统计,安徽合肥、江苏南京各自总签约金额已超过300亿元,也是上半年全国仅有的两座半导体项目投资签约金额过300亿元的城市。

▲2020年上半年江苏、安徽、浙江、山东四省半导体项目签约情况

二、非一线省市半导体落地潮特点:吸引外资,建设集群

签约金额均在百亿级别,但江苏、安徽、浙江、山东四省的半导体项目建设方向显示出差异。

首先,各省市的半导体产业定位存在明显差异,江苏省建设半导体产业链求“全”;浙江在半导体设备项目上缺位,但在材料、设计、制造、封测上均有涉及;安徽、山东则集中攻坚制造、封测等环节。

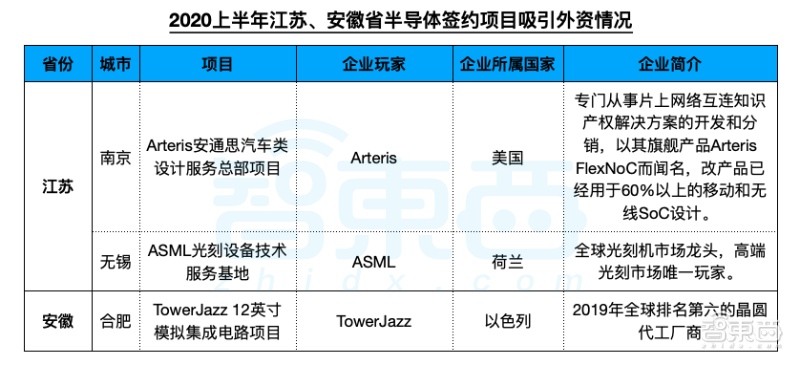

不同的半导体产业发展定位也体现在投资金额上。相比之下,半导体产业上游的设计、设备等领域要求更高等级、更大数目的资本参与。因此,要打造全产业链的江苏省投资额领跑全国,而翻开落地江苏省的项目,不乏ASML、Arteris等半导体产业链上游玩家的参与。

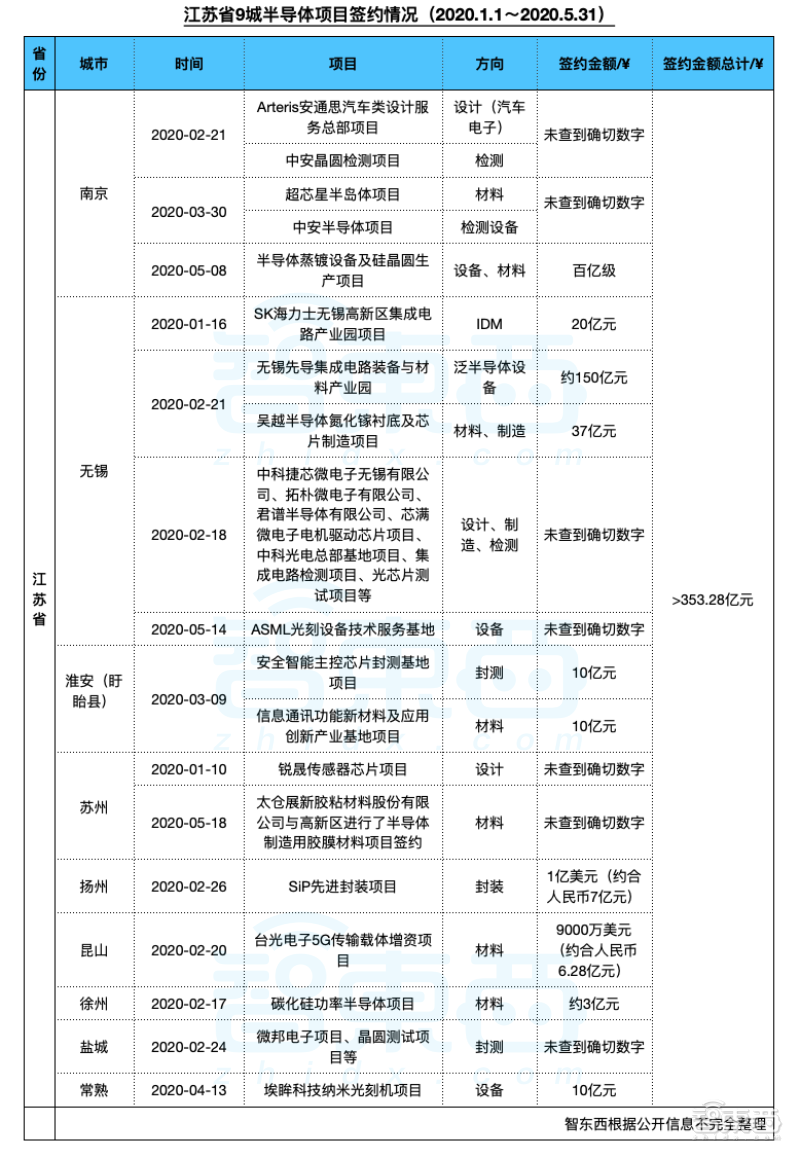

江苏9个半导体项目签约落地的城市中,南京、无锡吸引的半导体项目基本涵盖了材料、设计、制造、检测等全半导体产业链;苏州、昆山、徐州、常熟侧重半导体材料、设备等产业链上游的项目;淮安则从产业链“一头一尾”的材料和封测环节入手;扬州、盐城发力产业链下游的封测环节。

整体来看,江苏一省在半导体产业链每个环节均有涉及。

▲2020上半年江苏省半导体项目签约情况

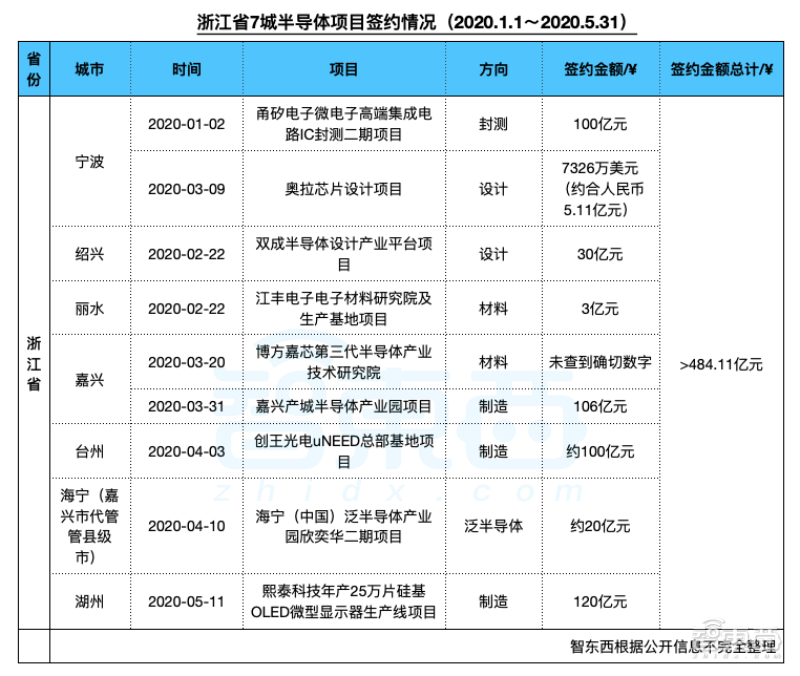

2020上半年,不完全统计浙江省7个城市落地9个项目。

其中,宁波、绍兴各落地1个半导体设计项目;嘉兴落地1个泛半导体项目;丽水、嘉兴各有1个半导体材料项目落地;台州、海宁、湖州的落户半导体项目集中于制造方面。

▲2020上半年浙江省半导体项目签约情况

相比之下,安徽省、山东省的落户半导体项目偏重于制造方面。

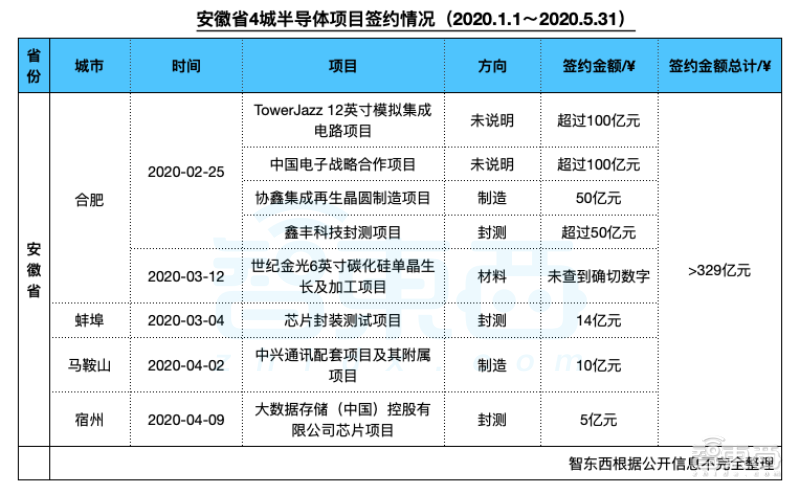

安徽省的合肥、蚌埠、马鞍山、宿州4个城市吸引到的8个项目中,只有1个落户于合肥的6英寸碳化硅单晶生长及加工项目定位于半导体产业链上游的材料,其余7个大多定位制造、封测等环节。

▲2020上半年安徽省半导体项目签约情况

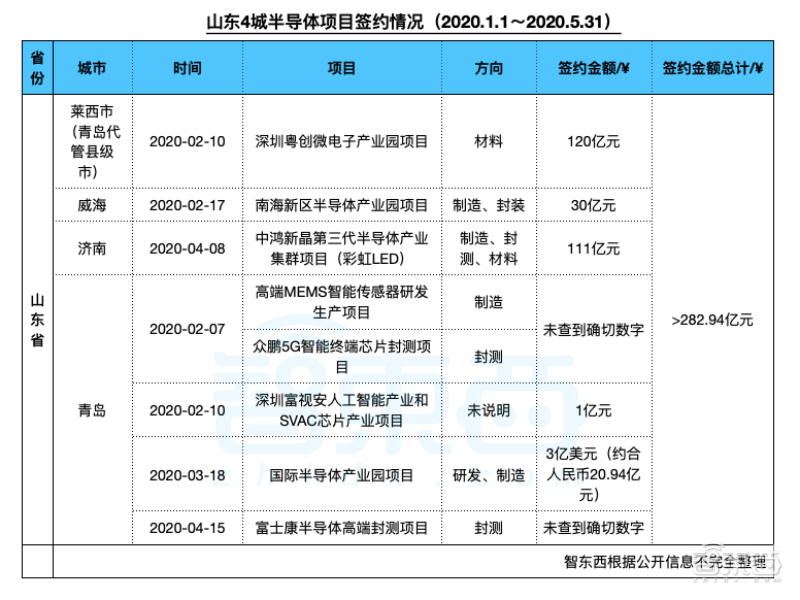

山东方面,制造、封装项目成为签约重点,莱西、威海、济南、青岛均有制造、封测项目落户。

▲2020上半年山东省半导体项目签约情况

虽然在建设方向上存在差异,但4个省份签约的半导体项目也存在一些相同点。比如,在涉及产业链上游的设计、设备、制造等项目建设中,各省市普遍选择了吸引外国企业。这也反映出我国在半导体前道工艺水平上的欠缺。

▲2020年上半年设计、设备、制造等半导体项目建设吸引外资情况

从区域来看,半导体建设项目多落地于各大高新区、经开区、产业园区,以与已经进驻的半导体项目形成集群、或是作为首个入驻半导体项目吸引产业链上下游入驻。

三、半导体项目落地潮背后:非一线省市各显神通

芯片设计也好,晶圆代工也罢,许多半导体项目在北上广深与非一线城市之间选择后者。这个抉择背后,是后者提供的“土壤”日益具备吸引力。

1、江苏:提供优越的投资环境

半导体项目签约额领跑全国的江苏省各城市,不仅通过国内厂商巩固和提升半导体材料、半导体封测等方面能力,更吸引了国际光刻机龙头ASML、知名汽车电子IP供应商Arteris等企业入驻,这背后是江苏一贯领先的外资规模。

根据江苏省政府官网信息,在今年1月2日,江苏省委、省政府面向106家外商投资企业召开座谈会,其中包括友达光电、SK海力士(中国)等半导体企业。

会上江苏省委、省政府听取在苏外资企业发展情况和对营商环境的意见建议,并就建议作出回应。

从政策来看,今年上半年南京颁布《南京市优化营商环境政策新100条》、无锡颁布《无锡市优化营商环境行动方案2020》等,而正是这两个城市分别吸引了ASML、Arteris入驻。

2、安徽:着眼于全国产业链缺口

合肥是安徽省半导体产业建设的排头阵地,智东西不完全统计,今年2月25日在合肥举行的重大产业项目集中(云)签约仪式上,有4个半导体项目成功签约。

值得注意的是,当天签约的协鑫集成再生晶圆制造项目,是2019年10月以来落地安徽的第三个晶圆再生项目。前两个项目分别是10月18日举行奠基仪式的安徽富乐德长江半导体晶圆再生项目、目前在建的至纯科技12英寸晶圆再生项目。

晶圆再生是指将用于制程监控及挡片(Dummy wafer)的晶圆,回收加工、重复使用,以达到缩减成本的目的。

目前,晶圆再生市场高度聚焦于日本和台湾,安徽再生晶圆产业的发展有助于填补大陆产业链空白,也有助于刺激形成以再生晶圆为主的产业集群。

3、浙江:发挥设计优势,补足制造短板

长期以来,浙江省的优势在于半导体设计业,其省会杭州市聚集了士兰微电子、杭州国芯科技、中天微系统有限公司等一批国内领先的芯片设计企业。

除了芯片设计企业,海康威视、阿里巴巴等坐落于杭州的科技公司也发展出自己的芯片设计团队。

从今年上半年签约半导体项目的情况来看,浙江省有意推动制造与设计业均衡发展。签约项目覆盖了制造、封测及泛半导体方向。

4、山东:专注新型半导体材料领域

与江苏、安徽、浙江相比,山东在半导体领域的实力稍显贫弱。

2018年,山东省提出“先两头,再中间”的半导体产业建设思路,计划从半导体产业上下游的设计业、封测业发力,再逐步发展起中游的制造业。

但两年过去,山东始终没有扶持出竞争力强大的半导体材料、封测企业。

从2020上半年签约的项目来看,先进半导体材料建设是山东发展半导体实力的抓手。

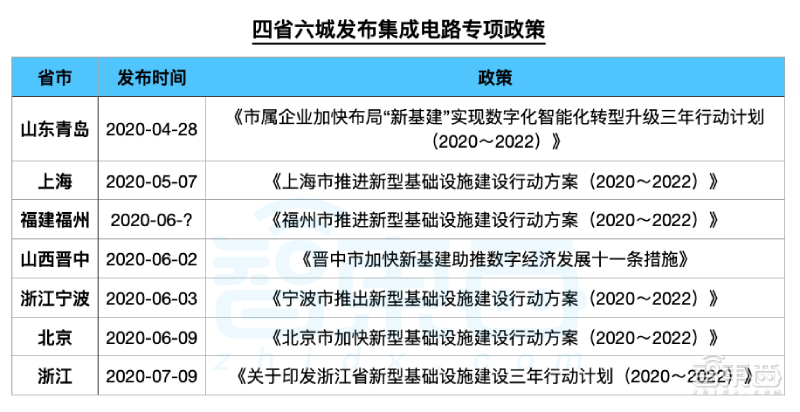

除了省份层面的顶层设计,具体到各个城市,非一线城市推出政策的步伐也称得上紧凑有力。比如,自2020上半年新基建提出以来,不完全统计有四省六城推出集成电路专项政策,其中除了北京、上海外,均是非一线城市。

四省六城推出的政策均紧扣新基建主题,规划未来3年内的建设方案及目标。

从操作层面来说,相比于省级规划,非一线城市紧扣住推动项目落地。

比如,据山东青岛发布的《市属企业加快布局“新基建”实现数字化智能化转型升级三年行动计划(2020~2022)》,青岛将建设西海岸新区中德生态园集成电路产业基地等产业园区,同时推动澳柯玛集团加快芯恩(青岛)集成电路项目建设投产等。

▲四省六城响应新基建建设,推出集成电路专项政策

结语:半导体建设“全国一盘棋”

非一线城市在全国半导体建设布局中日益发挥重要的作用。今年以来,尽管受到疫情、美国制裁等外部因素影响,仍有许多半导体项目签约落地于非一线城市,这些城市有的已经有良好的半导体产业基础、有的还处于半导体建设起步阶段。

但不论属于哪一种,都与一线城市北上广深形成合力,助推中国的半导体产业链更加完整和更有竞争力。

探究非一线城市积极推动半导体项目在本地落地的原因,离不开机遇和趋势两个词语。伫立时代潮头,半导体实力日益与城市整体建设水平挂钩。

把视线上移至更大范围,半导体建设亦是国家重视的发展方向。今年6月份,赛迪智库电子信息研究所编写业内首个新基建白皮书《“新基建”发展白皮书》。其中, 在“新基建引入的投资新风口”一节,第一个重点就是“加快芯片产业化”。

面临这种时刻,各个城市积极打造完整的产业链生态,也将为我国半导体建设更上层楼贡献力量。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“物联之家 - 物联观察新视角,国内领先科技门户”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:物联之家 - 物联观察新视角,国内领先科技门户